Desde el 1.1.2015 tras la última reforma fiscal se amplia la exención a cualquier plusvalía obtenida por la transmisión que efectúen las personas mayores de 65 años, de otros bienes distintos de la propia vivienda habitual, pero siempre que, con el importe obtenido en la venta, en un plazo máximo de 6 meses, se constituya una renta vitalicia hasta un máximo importe de 240.000€.

***Novedad fiscal***

El día 22 de diciembre se publicó en el BOE el Real Decreto 1461/2018, entrando en vigor el 1 de abril del 2019, cuya novedad más relevante es la introducción de nuevos requisitos para poder disfrutar de las exenciones previstas por reinversión en rentas vitalicias de acuerdo a la Ley del IRPF. Los requisitos que establece esta normativa son los siguientes:

A. Si se contemplan mecanismos de reversión en caso de fallecimiento del asegurado, únicamente podrá existir un potencial beneficiario de la renta vitalicia que revierta.

B. Si la renta contempla periodos ciertos de prestación, no podrán exceder de 10 años desde la constitución de la renta vitalicia.

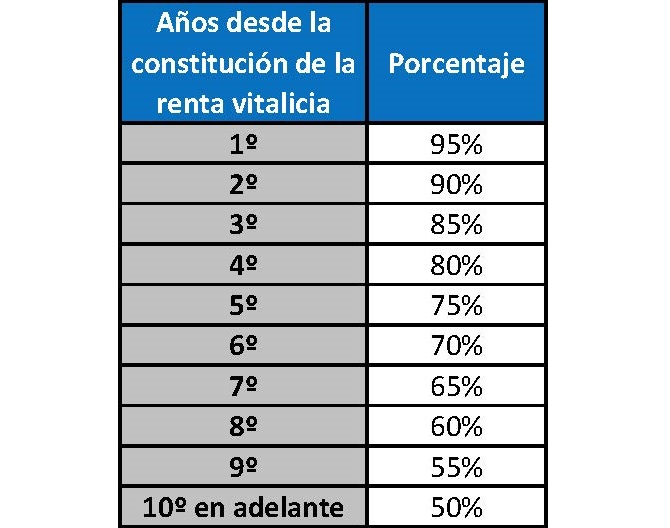

C. Si contemplan capitales en caso de fallecimiento (contraseguro de primas), la cuantía total a percibir con motivo del fallecimiento del asegurado en ningún momento podrá exceder de los siguientes porcentajes respecto del importe destinado a la constitución de la renta vitalicia:

En caso de venta de la vivienda habitual, por el simple hecho de ser mayor de 65 años ya se esta exento de tributar sin la necesidad de convertir las plusvalías en una renta vitalicia. En este caso tampoco es obligatorio el declarar la venta en la declaración de la renta.

¿Y de que elementos patrimoniales estamos hablando?

- Viviendas secundarias.

- Garajes y trasteros.

- Terrenos.

- Acciones.

- Fondos de inversión.

- Bienes afectos a actividades económicas: como traspaso de negocio o venta licencia taxi.

- Etc.

El ahorro tributario es brutal, pues puede superar los 55.000 euros, en el caso de que desgraves los 240.000 que están permitidos como máximo.

¿Qué ocurre si no reinvertimos todo el importe de la venta?

Si el importe reinvertido en la renta vitalicia es inferior al de venta, entonces sólo quedará exenta la parte proporcional de la ganancia obtenida que corresponda a la cantidad reinvertida.

¿Qué ocurre si reinvertimos más de 240.000€ obtenidos en la venta?

En este caso quedaría exenta la ganancia proporcional al límite de los 240.000€.

¿Como influye el régimen económico del matrimonio y el tipo de declaración (conjunta/separada) ?

El régimen económico del matrimonio sólo afecta a la atribución de las rentas derivadas de la transmisión (por mitades o por el total).

El tipo de declaración (conjunta/separada) afecta básicamente al límite a aplicar en cada caso, ya que éste es único por declaración. por lo que en declaraciones separadas cada cónyuge podrá deducirse hasta 240.000€.

Ejemplo práctico 1

Vendemos con 66 años, una casa secundaria en 2018 por 190.000€ adquirida en 2004 por 150.000€, lo que genera unas plusvalías de 40.000€. Tributa como Rendimiento del Capital Mobiliario por una cantidad de 8.280€. Si reinvertimos los 190.000€ en una renta vitalicia, estaremos exentos de tributar por la totalidad de las plusvalías.

Sin embargo, si solo reinvertiesemos 95.000€ de los 190.000€, estaría solo exenta el 50% de la ganancia, es decir, 20.000€.

Ejemplo práctico 2

Una persona de 70 años, vende unas acciones por valor de 1.000.000€. El precio original de compra de dichas acciones fue de 700.000€, por lo que la ganancia patrimonial, es de 300.000€.

Del total de la venta, reinvierte 600.000€ en una renta vitalicia.

En este caso, al superarse el limite de reinversión de los 240.000€, estará exento el 24% del total de la venta, es decir, el 24% de los 300.000€, concretamente 72.000€. Por lo que los 228.000€ restantes si que tributarán como Rendimiento del Capital Mobiliario por una cantidad de 51.320€.

Con la última reforma fiscal se pagan más impuestos por ganancias patrimoniales, al suprimir los coeficientes de corrección aplicados a los valores de adquisición. La consecuencia son mayores plusvalías y, por ende, mayor tributo.

Los coeficientes de abatimiento que permiten disminuir parte de las plusvalías en las ventas de bienes no relacionados con actividades económicas adquiridos antes del 31 de diciembre de 1994 se mantienen, pero se limitan a 400.000€.

Condiciones que deben cumplir dichas rentas vitalicias aseguradas según la propia legislación:

- El contrato de renta vitalicia deberá suscribirse entre el contribuyente, que tendrá condición de beneficiario, y una entidad aseguradora.

- En los contratos de renta vitalicia podrán establecerse mecanismos de reversión o períodos ciertos de prestación o fórmulas de contraseguro en caso de fallecimiento una vez constituida la renta vitalicia.

- La renta vitalicia deberá tener una periodicidad inferior o igual al año, comenzar a percibirse en el plazo de un año desde su constitución, y el importe anual de las rentas no podrá decrecer en más de un cinco por ciento respecto del año anterior.

- El contribuyente deberá comunicar a la entidad aseguradora que la renta vitalicia que se contrata constituye la reinversión del importe obtenido por la transmisión de elementos patrimoniales, a efectos de la aplicación de la exención.

El incumplimiento de cualquiera de las condiciones establecidas indicadas anteriormente o la anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente.

Debemos de elegir un buen seguro de rentas vitalicias, y no contratarlo sin previo análisis y estudio. Puedes ampliar información sobre las rentas vitalicias en nuestro artículo Diez claves para entender el seguro de rentas inmediatas temporales y vitalicias

Hola. Gracias por el post.

mi caso es el siguiente.

Venta por 70.200€, adquisición por 37.704€. tendria un beneficio de 32.496€

pero si invierno en renta vitalicia 35.000€ solamente, solo tendira que calcular el beneficio sobre lo que no invierto que en este caso no daría beneficios, no?

Hola Susana, gracias a ti por compartir con nosotros tus dudas. Pues como indicamos en el artículo, si reinviertes menos de lo obtenido en la venta, estarás exenta solo en la parte proporcional. En tu caso, la exención sería del 49,86% sobre lo que tuvieses que tributar. Saludos.

Buenas noches!

Mi caso es el siguiente.

He vendido un inmueble por valor de 265.000 y tengo una plusvalía de 90.000€.

Me gustaría reinvertir 100.000€. Cual es el capital a tributar?

Hola Guillermo, como los 100.000 € representan el 37,74 % respecto los 265.000 €, aplicas dicho % a los 90.000 € de la ganancia, y la exención en tu caso es de 33.966 €, es decir, que tributarás por una cantidad de 56.054 €. Saludos.

Hola,

Mi caso es algo diferente a lo que he leído.

Mi padre me quiere donar una casa que en su día costó unos 17000€ y a día de hoy el valor es de superior y tendría una ganancia patrimonial de 14000€. Teniendo en cuenta que no obtiene ninguna cantidad por la transacción, ¿ Puede hacer una renta vitalicia para beneficiarse de la exención fiscal? Gracias

Hola Pablo, si no se vende, al no existir dinero para reinvertir, no es factible la exención en el caso que expones. Saludos.

Hola,

He analizado las reinversion en rentas vitalicias para mayores 65 de años.

La verdad es que es un producto extremedamente bueno para ciertos casos y para otros no tanto, dependiendo del ahorro fiscal que supone.

Lo que se estima es cual es el ahorro fiscal, y aquí hay matizaciones.

Es muy interesante cuando el valor de adquisición es cero o próximo a cero del elemento a vender . (Puede ocurrir que sea cero, por ejemplo cuando se vende un elemento patrimonial que ha estado alquilado, y se reduce el valor de adquisición por las amortizaciones).

Ejemplo:

Valor 0 € de adquisición (valor de compra -amortizaciones)

Se vende por 100.000 netos (valor de venta-gastos)

Plusvalía: 100.000 €

Se reinvierte 100.000 euros en renta vitalicia, el ahorro fiscal sería: 21.880 € por los distintos tramos.

Pero…, si por ejemplo, fuera:

Valor 50.000 € de adquisición (valor de compra -amortizaciones)

Se vende por 100.000 netos (valor de venta-gastos)

Plusvalía: 50.000 €

Se reinvierte 100.000 euros en renta vitalicia, el ahorro fiscal sería sólo : 10380 € por los distintos tramos.

Lo que cuenta para la reinversión es el valor neto de la transmisión neta, no el de la plusvalía.

Este es el aspecto a tener en cuenta.

Un saludo,

JP

Correcto Juan Pablo, gracias por tus apreciaciones y aportación al artículo. Saludos.

He vendido una segunda vivienda en propiedad por 95.000 euros, siendo el precio de compra de 50.000 en el año 2008. la venta se ha producido en 2020. si invierto 45.000 euros en una renta vitalicia garantizada, ¿Que cantidad estaria exenta de tributación sobre mi plusvalia total de 45.000 euros. Todo o solamente una parte proporcional?

Gracias

Hola Carlos, como decimos en el artículo, estarás exento en la misma proporción que inviertes, según precio de venta, por lo que en tu caso, la exoneración es del 50%. Saludos.

Hola, mi tía a realizado una venta de su Segunda casa y quería saber si aún están estas escenciones en vigor a fecha de hoy! Gracias por q me comentan q quizás las hayan quitado!!

Hola Emilio, siguen vigentes. Saludos.

Buenas! tengo 66 años y me van a expropiar unos terrenos rústicos, sería posible invertir el dinero que nos den en renta vitalia y acogerme a la exención que mencionas?

Un saludo y gracias.

Hola Elena, si puedes beneficiarte, pues aunque sea una expropiación debes de cumplir con los tributos e impuestos como si fuese una venta. Saludos.

Buenas, a día de hoy siguen vigentes las condiciones que comentas? Gracias

Hola Agustín, el artículo esta 100% actualizado. Saludos.

Con 66 años de edad, vendí en marzo de 2019 una vivienda secundaria por 120,000 euros y que hace 25 años la adquirí por 50.000 euros. Estoy considerando contratar una renta vitalicia para complementar mi reducida pensión de jubilación.

Sigo teniendo de plazo 6 meses para tomar la decisión?, ha habido alguna modificación de la norma que reduzca este plazo?. Gracias. Saludos

Hola Maria, el artículo esta actualizado acorde a la ley vigente. Respecto a los 6 meses de tiempo para formalizar la renta desde la venta es correcto. Puedes solicitarnos presupuesto sin compromiso en el siguiente enlace:

¡Quiero presupuesto de renta vitalicia!

Saludos y gracias por comentar.

Hola. He vendido una vivienda secundaria en 2019. Pregunto. Para la IRPF a realizar en 2020 puedo hacer una renta vitalicia por ser mayor de 65 años?. Lo pregunto porque en una entidad bancaria me han dicho que desde abril 2019 Hacienda ha quitado esta desgravación.

Espero sus noticias.

Hola Agustín, te recomendamos no sigas confiando en el asesoramiento de dicha entidad bancaria, pues es totalmente falso lo que te han dicho. En abril salió un cambio lesgislativo respecto a que cantidades pueden cobrar los beneficiarios del asegurado. El artículo esta actualizado al respecto y puedes solicitarnos presupuesto de renta vitalicia sin compromiso a través de este enlace:

https://www.elenabeser.com/presupuesto-de-ahorroinversion/

Gracias por comentar. Saludos.

Hola, podría decirme qué cantidad estaría exenta de tributar en mi caso? He vendido una propiedad por 358.000 € con una ganancia de 209.000. Invertí 240.000 en renta vitalicia y quiero saber qué parte está exenta. Gracias.

Hola Jose Luis, en su caso el 67% de la ganancia, pues el límite legal de 240.000€ representan sobre el valor de venta ese porcentaje. Saludos.

El fondo vitalicio, entiendo que tendría un beneficiario para el momento del fallecimiento. ¿Quien puede ser el beneficiario? ¿Cuanto tendría que tributar este beneficiario?

Muchas gracias.

Hola Ignacio, en el artículo tienes un acceso a la comparativa que hemos realizado donde se explican tus dudas. Saludos.